死亡保険金3,000万円の保険料は月額いくら?必要保障額の目安を解説

万が一に備えて十分な保障を準備しておきたいと考える方の中には、「死亡保険金3,000万円」といった高額な保険金を目安に検討するケースもあります。しかし、3,000万円という金額が本当に必要なのか、また月々どの程度の保険料負担になるのかを見極めることが大切です。

この記事では、死亡保険金3,000万円の保険を検討する際に役立つ平均的な保険金額や必要保障額の考え方のほか、高額な死亡保障を選ぶメリット・デメリットなどを解説します。

死亡保険金3,000万円の保険料

死亡保険金3,000万円の月額保険料は、加入する保険の種類や契約内容、年齢・性別・健康状態などによって大きく異なるため、一概にはいえません。ここでは、まず保険の種類による保険料の違いについて解説します。

死亡保険には大きく分けて、「定期保険」と「終身保険」の2種類があります。

<死亡保険の種類>

定期保険:保険期間中に死亡または保険会社所定の高度障害状態になった場合、保険金が支払われる

終身保険:一生涯保障が続き、死亡または保険会社所定の高度障害状態になった場合、保険金が支払われる

定期保険は、一定期間の保障に限定されている分、同じ保障額であれば保険料を安く抑えることができます。参考として、30歳男性・死亡保険金3,000万円の場合、保険料は保険期間(10年・20年・60歳満了・90歳満了など)によって大きな差があり、月額2,500円〜2万円程度が目安です。

一方、終身保険は保障が一生涯続くため保険料は高くなりますが、多くの場合、解約返戻金を受け取れるため、資産形成にも活用できます。

死亡保険金3,000万円は必要?死亡保険金額の平均を紹介

死亡保険金3,000万円という保障額が自分にとって本当に必要かどうかを判断するには、一般的な保険金額の平均が参考になります。平均金額と比較することで、保障額の目安が見えるでしょう。

公益財団法人生命保険文化センターの「2024(令和6)年度 生命保険に関する全国実態調査」によると、民間保険会社(かんぽ生命を含む)、簡易生命保険、JA、県民共済・生協等を含む「すべての生命保険会社等」における世帯の死亡保険金額の平均は1,936万円となっています。

3,000万円という保険金額は平均よりも高めであり、必要かどうかを判断するには、「世帯主の年齢」「世帯年収」「家族構成」といった要素を踏まえて検討することが大切です。以下では、それぞれの条件ごとに見た死亡保険金の平均額を紹介します。

出典:公益財団法人生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」[PDF:7.39MB]新規ウィンドウを開きます

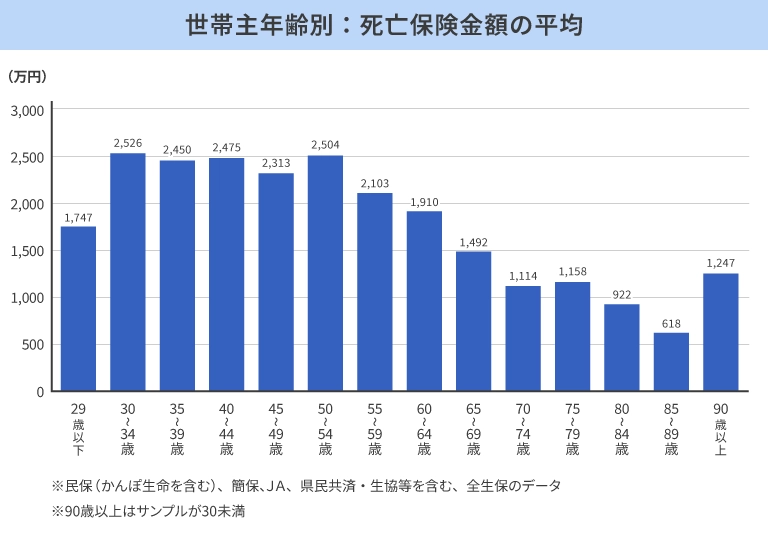

世帯主年齢別:死亡保険金額の平均

死亡保険金額は、世帯主の年齢によって大きく異なります。ライフステージごとの支出や経済的責任の大きさに応じて、必要とされる保障額が変わるためです。

同調査によると、平均死亡保険金が最も高いのは30~34歳の世帯主です。この年代は、結婚・出産・住宅購入などのライフイベントが重なりやすく、配偶者や子どもの生活を支える必要性が高まることから、高額な保障を選ぶ傾向にあります。

一方、50代後半以降になると、子どもの独立により生活費の負担が減り、貯蓄にも余裕が出てくるため、徐々に保障額を縮小するケースが多くなります。

出典:公益財団法人生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」[PDF:7.39MB]新規ウィンドウを開きますをもとに当社にて作成

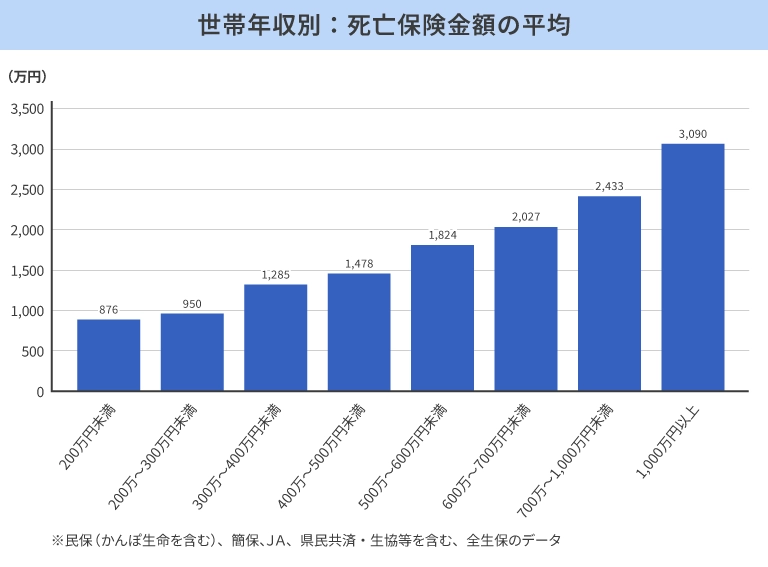

世帯年収別:死亡保険金額の平均

世帯年収も、死亡保険金額の設定に大きな影響を与える要素の1つです。

同調査では、年収300万円未満の世帯では死亡保険金額の平均は約1,000万円前後であるのに対し、年収600万円以上の世帯では2,000万円を超える保障を備えるケースが多く見られます。

年収に応じて保障額を調整する傾向にあり、世帯年収1,000万円以上の家庭では死亡保険金額の平均が3,000万円を超えています。

出典:公益財団法人生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」[PDF:7.39MB]新規ウィンドウを開きますをもとに当社にて作成

家族構成(ライフステージ)別:死亡保険金額の平均

家族構成やライフステージによっても、必要とされる死亡保険金額は大きく変わります。

たとえば、乳児や幼児、就学期の子どもがいる世帯では、今後の教育費や生活費が長期間にわたり必要になるため、死亡保険金額を高めに設定するケースが多く見られます。

一方で、子どもがいない世帯では、必要な保障額を比較的抑える傾向にあり、主に葬儀費用や配偶者の老後資金などが、保障額を検討する際の判断のポイントとなるでしょう。

出典:公益財団法人生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」[PDF:7.39MB]新規ウィンドウを開きますをもとに当社にて作成

死亡時にかかる主な費用

死亡保険の保障額を検討する際は、万が一のときにどのような費用が発生するのかを把握しておくことが大切です。主な費用には「葬儀・埋葬費用」「遺族の生活費」「子どもの教育費」などがあり、それぞれの金額を想定したうえで、必要な保障額を検討しましょう。

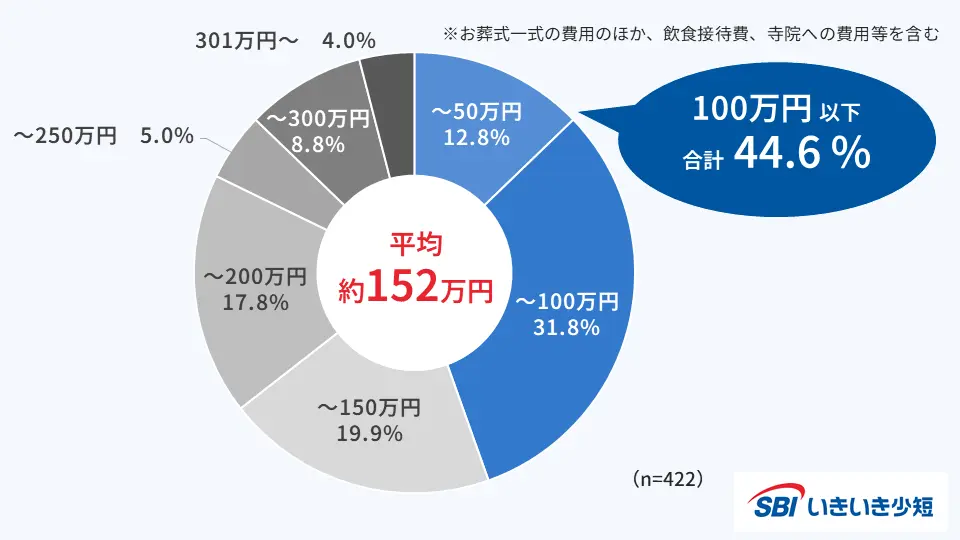

葬儀費用やお墓の費用

亡くなった際にまず発生する支出の1つが、葬儀やお墓に関する費用です。SBIいきいき少額短期保険が実施したアンケートによると、葬儀費用の平均は約152万円となっています。この金額には、お葬式一式の費用のほか、飲食接待費や寺院への費用なども含まれます。

なお、葬儀費用の総額が「100万円以下」と回答した人は44.6%にとどまっており、多くのケースで100万円以上の費用がかかっている実態がうかがえます。

- 【アンケート調査の概要】

調査期間:2023年11月10日~11月17日

調査対象:全国の50歳以上の男女

調査方法:インターネットリサーチ

有効回答数:1,019名

お葬式の費用は総額でどのくらいかかりましたか?[入力回答]

(ご自身又は近親者が、喪主としてお葬式を執り行った経験が「ある」と回答した方にうかがいます)

遺族の生活費

遺族が今まで通りの生活を続けるには、一定期間分の生活費を確保しておかなければなりません。総務省統計局の「家計調査報告家計収支編 2024年(令和6年)平均結果の概要」によると、2人以上の世帯の消費支出は平均で月30万243円、年間では360万円以上です。この消費支出には食費・住居費・教育費など、家計にかかる費用全般が含まれています。

配偶者や子どもが働ける状況か、公的年金などの収入があるかによっても必要額は変わりますが、生活費は保障額の大きな割合を占める要素といえます。

出典:総務省統計局「家計調査報告家計収支編 2024年(令和6年)平均結果の概要」[PDF:576KB]新規ウィンドウを開きます

子どもの教育費

生活費の中でも、子どもがいる家庭では教育費の負担が特に大きくなります。文部科学省の「令和5年度 子供の学習費調査」によると、幼稚園から高校まですべて公立に通った場合、教育費総額は約614万円とされています。

さらに、大学進学を想定する場合、文部科学省の「国公私立大学の授業料等の推移」によれば、国立大学では入学金と4年間の授業料を合わせて約240万円が必要です。進学先によって負担額は大きく異なり、私立大学や医学部・歯学部を目指す場合は、さらに高額になるでしょう。

死亡保険の保障額について考えるときのポイント

死亡保険の保障額を考えるときには、「誰のために」「どれくらいの期間」「何に備えるのか」を明確にしましょう。

一般的には、下記のような計算式が参考になります。

<必要な保障額の算出方法>

必要な保障額の目安=遺族に必要な支出-遺族の収入(公的保障を含む)・貯蓄

ここでは、死亡保険の保障額について考えるときのポイントについて、家族構成ごとの考え方の違いを紹介します。

単独世帯の場合

独身や単身者の場合、死亡保険に加入する主な目的は、葬儀費用や身辺整理の費用をカバーすることにあります。貯蓄が十分にある方であれば、保険に頼らずに自己資金で備えることも可能ですが、少額保障を用意しておくと安心です。

また、公的保険制度では「葬祭費」や「埋葬料」といった給付も受けられるため、それらの金額も考慮しながら、過不足のない範囲で保障額を検討しましょう。

夫婦のみ世帯の場合

夫婦のみの世帯では、配偶者の生活費をどの程度カバーするかがポイントになります。特に配偶者に収入がない場合や、年金の受給がまだ始まっていない場合などは、収入の空白期間を埋めるための保障が必要です。

子どもがいる世帯の場合

子どもがいる世帯は、教育費や生活費など将来的な支出が多くなるのが特徴です。保険金でどこまでまかなうかを明確にすれば、過不足のない保障を設計できます。

たとえば「子どもが高校を卒業するまでの教育費」「配偶者の生活費10年分」などを見積もり、時系列で必要な保障を検討しましょう。

公的保障や手当だけでは不足する場合もあるため、不足分を補うために死亡保険を活用するのが基本的な考え方です。

定年後の高齢夫婦の場合

定年後の高齢夫婦の場合、死亡保険の主な目的は葬儀費用や配偶者の老後資金であり、必要な保障額は比較的少なくなります。すでに子どもが独立し、生活基盤が整っていることが多いため、死亡保険は「万が一の際の葬儀費用・整理資金」や「配偶者の老後の生活費」といった支出に備えるためのものとなります。

さらに、将来の介護費用や相続準備も視野に入れ、シンプルで実用的な保障内容に見直しておくのが賢明です。

高額な死亡保障を選ぶメリット

死亡保険金3,000万円といった高額な保障を選ぶメリットは、遺された家族が経済的に困ることなく生活を続けられる点です。葬儀費用や教育費、生活費などをまかなううえで十分な備えとなります。

また、教育ローンや事業資金などの借入がある家庭では、死亡保険を返済資金に充てられるため、残された家族の負担を大幅に軽減できます。

高額な死亡保障を選ぶデメリット

高額な死亡保障を選ぶデメリットは、保険料の負担が重くなることです。契約期間が長くなるほど支払総額も増えるため、家計への影響を十分に考慮することが大切です。

また、家族構成やライフステージの変化により、「実際にはそこまでの保障は必要なかった」というケースも少なくありません。たとえば、団体信用生命保険(団信)に加入している場合や、子どもが独立している場合などは、保障内容を見直すことで無駄な支出を抑えられます。

死亡保険金にかかる税金の種類

死亡保険金を受け取る際には、契約形態によって「相続税」「所得税」「贈与税」のいずれかが課税される場合があります。一般的な課税パターンは下記のとおりです。

■死亡保険金にかかる税金の種類

| 被保険者 | 保険 契約者 (保険料負担者) | 保険金 受取人 | 税金の 種類 |

|---|---|---|---|

| 夫 | 夫 | 妻 | 相続税 |

| 夫 | 妻 | 妻 | 所得税 |

| 夫 | 妻 | 子 | 贈与税 |

このうち、死亡保険金に課税されるケースが多いのは「相続税」です。相続税が課税される場合は、「法定相続人1人あたり500万円」の非課税枠が適用され、これを超える部分が相続財産となります。

なお、適用される税金や税額の計算方法は、契約内容や受取方法(年金形式など)によって異なるため、事前に税理士等へ相談しておくと安心です。

必要な死亡保険金額を検討しよう

死亡保険金3,000万円は、葬儀費用・教育費・生活費などの支出に対応できる手厚い保障額ですが、その分、保険料負担も重くなるため、慎重な検討が必要です。必要な保障額は、年齢・家族構成・収入・公的保障・貯蓄の状況によって変わります。まずは「誰のために」「どの期間で」「どんな支出を」カバーしたいのかを明確にし、それに応じた保障を検討しましょう。

「SBIいきいき少短の死亡保険」は保険金定額タイプの保険で、保険金は100万~600万円の6コースがあります。葬儀費用や墓地・墓石費用など万が一の整理資金を計画的に準備しておきたい方は、SBIいきいき少額短期保険の死亡保険も検討してみてはいかがでしょうか。

B2BC-25-J-0106(2026.01.22)

ファイナンシャル・プランナー

辻田 陽子 さん

FPサテライト所属ファイナンシャル・プランナー、1級ファイナンシャル・プランニング技能士、証券外務員一種、日商簿記2級。

税理士事務所、金融機関での経験を経て、FP資格を取得。それぞれのライフイベントでのお金の不安や悩みを減らし、人々がより豊かで自由な人生を送る手助けをすべく活動中。

- ※本ページ上の保険の説明は、一般的と考えられる内容を掲載しています。個別の保険商品については、各保険会社の公式サイトをご確認ください。

- ※掲載している内容は、2026年1月22日時点のものです。

- ※ページ内のコンテンツの転載を禁止します。